Exclusive by วิศรุต หล่าสกุล: ความทุกข์ของ “เดอะแบก” กับการเกิดของแรงงาน Gig Economy ที่กำลังท้ารัฐไทย “มาเก็บภาษีฉันสิ”

สรุปข่าว

ประเด็นที่น่าสนใจในช่วงนี้ คือ การเป็น “เดอะแบก” ของคนรุ่นที่เรียกว่า “Sandwich Generation” หรือประชากรวัย 30-40 ปี ที่รับภาระค่าใช้จ่ายทั้งดูแลบิดามารดา ญาติพี่น้อง และบุตรธิดา ซึ่งกลุ่มเหล่านี้ เป็นกลุ่มที่ “เสียภาษี” มากที่สุดในประเทศ คิดเป็นจำนวนเกือบ 4 ล้าน จาก 40 ล้านคนในระบบแรงงานเท่านั้น จากข้อมูลกระทรวงการคลังปี 2566

ส่วนมากนั้น ผู้คนมักจะกล่าวโทษ “ระบบทุนนิยม” ว่าเป็นต้นเหตุ โดยเฉพาะ ในโลกที่ความมั่นคงของภาคเอกชนสู้ข้าราชการไม่ได้ มีการปลดคนออก (Lay off) มหาศาล และต้องการผู้ที่ทำได้แทบทุกอย่างเพื่อลดต้นทุนในอัตรากำลัง ซึ่งบางที ก็อาจจะเรียกเป็นสิ่งเดียวกันไปเลยว่า “เสรีนิยมใหม่ (Neoliberalism)”

แต่หากพิจารณาแล้ว จะพบว่า ปัญหาอาจจะอยู่ที่กระแส “Gig Economy” หรือระบบเศรษฐกิจแบบจ่ายรายครั้ง ที่ทำให้ “ฟรีแลนส์” ผุดขึ้นเป็นดอกเห็ด บุคลากรเหล่านี้ มีความเป็นไปได้อย่างมากที่จะหลุดรอดสายตาของรัฐในเรื่อง “การจัดเก็บภาษี (Taxation)” อย่างไม่น่าเชื่อ

ร่วมไขคำตอบประเด็นดังกล่าวได้ ในบทความนี้

การจัดเก็บภาษีและเสรีภาพจากรัฐ

หลายครั้ง หากมีประเด็นถกเถียงเรื่องความจน การจ่ายภาษีมูลค่าเพิ่ม (Value Added Tax) หรือ VAT หรือที่คุ้นชินว่าต้องจ่ายร้อยละ 7 ยามไปซื้อสินค้าและบริการ มักจะถูกหยิบยกมาให้เหตุผลสนับสนุน ประมาณว่า คนจนก็จ่ายภาษีไม่น้อยไปกว่าชนชั้นอื่น ๆ

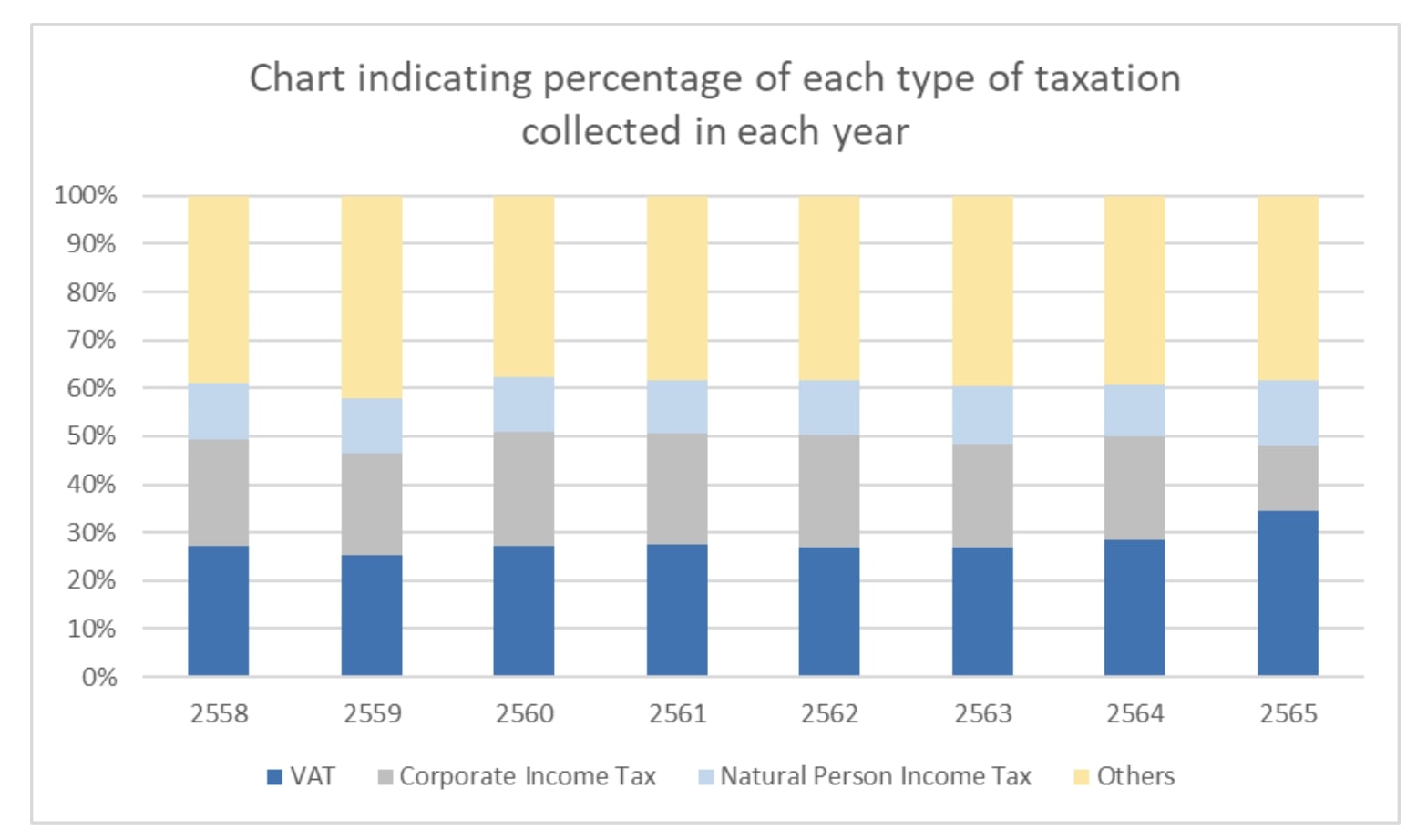

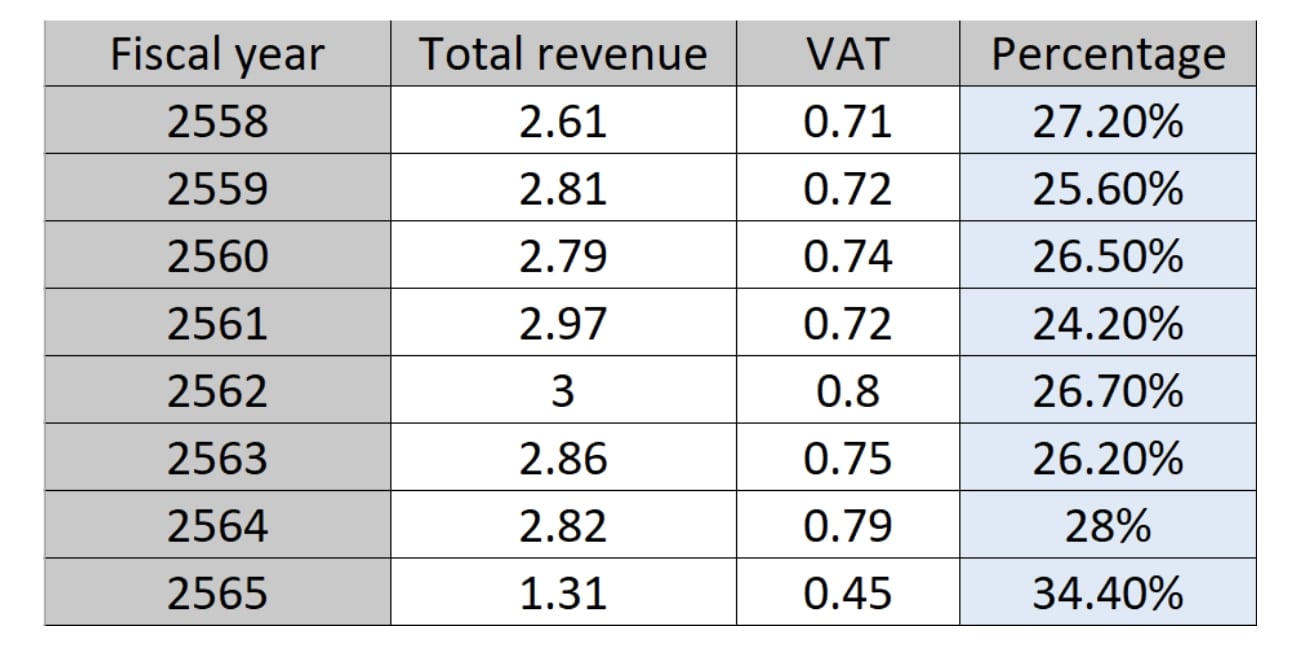

แต่นั่น อาจเป็นความคิดที่ผิดอยากมาก หากพิจารณาตารางต่อไปนี้

ที่มา: บทความ Is Value Added Tax reduction a suitable policy for Thailand?

จะเห็นได้ว่า “สัดส่วน” การจัดเก็บภาษีของไทย จะเห็นได้ว่า สัดส่วนของ VAT อยู่ที่ร้อยละ 20 ถึง 30 ของการจัดเก็บภาษีทั้งหมด หรืออาจจะประมาณ 1 ใน 5 ส่วน ซึ่งภาษีนี้ แน่นอนว่า ไม่จำกัดเฉพาะคนจน แต่เป็นใครก็ตามที่ซื้อสินค้าและบริการ ย่อมต้องจ่ายทั้งสิ้น

แต่หากพิจารณาดี ๆ จะพบว่า “ภาษีเงินได้บุคคลธรรมดา” และ “ภาษีเงินได้นิติบุคคล” รวมถึง “ภาษีอื่น ๆ” ที่เหลืออยู่กว่าร้อยละ 70-80 นั้น คนที่มีฐานะยากจนไม่จำเป็นต้องรับผิดชอบ เพราะคนจนมีรายได้ไม่ถึง 100,000 บาท ถือว่าได้รับการยกเว้นเสียภาษี นี่ถือเป็นเรื่องที่เข้าใจได้

แต่อย่างหลัง ที่ว่าด้วย การเป็นแรงงาน “นอกระบบ” โดยเฉพาะอย่างยิ่ง การเกิด “Gig Economy” ที่เน้นจ้างงานแบบรายครั้ง หรือจะเรียกรับจ้าง จึงเป็นสิ่งที่สร้างความน่าสงสัยว่า แรงงานประเภทนี้จ่ายภาษีมากเท่าใด

เพราะการที่รัฐไม่สามารถล่วงรู้ได้ว่า ผู้นั้นมีรายได้จากทางใด เนื่องจากไม่ได้ประกันตนในประกันสังคม และผู้นั้นไม่ได้ยื่นแบบภาษี ย่อมยากที่จะบอกว่า ผู้นั้นมีฐานะยากจนอย่างแท้จริง

อาทิ การเป็นแม่ค้าแผงลอย ที่แน่นอนว่าไม่ได้อยู่ในระบบภาษี แต่มีกำลังทรัพย์มากพอที่จะเข้าสู่ “ระบบเงินผ่อน” จากการขับรถกระบะขนแผงลอยมาตั้ง หรือการใช้โทรศัพท์ไอโฟน 15 Pro Max 1TB เป็นต้น

ในทางกลับกัน ตารางสัดส่วนดังกล่าว สะท้อนได้อีกว่า “เดอะแบก” ของการจ่ายภาษีจริง ๆ คือกลุ่ม “พนักงานประจำและผู้ประกอบการ” เพราะต้องรับผิดชอบภาษีทั้ง 3 ส่วน โดยเป็นภาษีใน “อัตราก้าวหน้า” หรือก็คือ ยิ่งมีรายได้มาก ยิ่งมีสัดส่วนในการจ่ายภาษีมาก แตกต่างกับ VAT ที่กำหนดค่าคงตัวที่ร้อยละ 7

ดังนั้น การจ่ายภาษีของคนจน จึงเป็นการจ่ายแบบคงตัวและมีความรับผิดชอบในส่วนเดียวเพียงเท่านั้น ไม่เพียงเท่านั้น การพิจารณาไม่ได้มีเพียงคนจน แต่ยังมีเรื่องของ “แรงงาน” ที่ได้ปรับเปลี่ยนวิถีของตนไปในอีกแนวทางหนึ่งเสียด้วย

อาชีพเสี่ยงที่มีประเด็นเรื่องภาษี

จะเห็นได้ว่า พวกที่เป็น “เดอะแบก” มากที่สุด คือบรรดาพนักงานประจำและผู้ประกอบการ แต่พนักงานประจำนั้น น่าสงสารที่สุด เพราะอย่าลืมว่า ผู้ประกอบการนั้นมีทุนทรัพย์และเครดิตในระดับมากพอสมควร

แต่แรงงานประเภทพนักงานประจำ ไม่มีทุนทรัพย์และไม่มีเครดิต ทั้งยังต้องจ่ายภาษีในอัตราก้าวหน้า หมายความว่า ยิ่งทำงานหนัก ได้เงินมามาก ก็ยิ่งจ่ายภาษีมากตามไปด้วย

ยิ่งมีครอบครัวหรือบุพการีที่ต้องดูแลยิ่งแล้วใหญ่ เพราะรายจ่ายก็จะมากขึ้นตามภาระที่มี นับว่าพนักงานประจำนั้นเป็น Sandwich Generation อย่างกึ่งถาวรทีเดียว ในขณะที่รัฐนั้น “ดักความก้าวหน้า” ของพวกเขาในทุกทาง หรืออาจกล่าวได้ว่า เดอะแบกประเทศไทยของจริง คือพนักงานประจำ ก็ว่าได้

ที่สำคัญ หากเกิดวิกฤติเศรษฐกิจ พนักงานประจำเหล่านี้ มักจะได้รับการปลดออกเป็นกลุ่มแรก ๆ เพื่อตัดภาระค่าใช้จ่ายของบริษัท

ด้วยเหตุนี้ พนักงานประจำหลายต่อหลายราย จึงเลือกที่จะเดินทางเข้าสู่ Gig Economy มากขึ้น จนเกิดศัพท์ที่เรียกว่า “Freelancer” ขึ้นมา ซึ่งจริง ๆ สามารถทำงานประจำ และทำ Freelancer เป็นการรับงานเสริมได้

ตรงนี้ หมายความว่า พนักงานประจำ ทยอยเดินออกจากระบบการจัดเก็บภาษีมากยิ่งขึ้น เพราะอย่าลืมว่า การจ้างงานในลักษณะนี้ ผู้รับจ้างส่วนใหญ่ได้เงินเต็มจำนวน แต่บริษัทจะต้องไปดำเนินการด้านภาษีเอง ซึ่งผู้รับจ้างไม่ยื่น รัฐก็ไม่รู้รายได้

ทั้งนี้ทั้งนั้น ได้มีงานศึกษาที่พยายามตั้งคำถามกลุ่ม Freelancer อาทิ งานศึกษา The Precariat and Class Struggle ที่ชาวไทยชอบนำมาอ้างถึง โดยเสนอว่า พวกนี้คือชนชั้นเสี่ยง เป็นชายขอบของสังคม ไร้การดูแล ถูกทอดทิ้งโดยรัฐ

ทั้งที่จริง ๆ แล้ว ในแก่นแท้ของเนื้องาน พวกเขาต่างหากที่พยายามเลี่ยงรัฐมาโดยตลอด

เมื่อมาถึงตรงนี้ หันกลับมาพิจารณาเรื่อง “รัฐสวัสดิการ” ที่ชาวไทยต้องการ แต่กลับไม่ได้พิจารณาเลยว่า แท้จริง การจะสร้างสิ่งดังกล่าว ต้องดึงผู้คนเข้ามาในระบบจัดเก็บภาษีให้ได้มากที่สุด และต้องจ่ายภาษีในอัตราก้าวหน้ามากยิ่งขึ้นกว่าเดิมมาก

ซึ่งตรงข้ามกับ Gig Economy ที่เป็นเทรนด์สำหรับ First Jobbers ในปัจจุบัน ที่เน้นการลอดเร้นจากรัฐอย่างสิ้นเชิง เพื่อจะได้ไม่ต้องเสียภาษี

Exclusive by วิศรุต หล่าสกุล

แหล่งอ้างอิง

- บทความ Employment Status, Tax and the Gig Economy—Improving the Fit or Making the Break?

- บทความ Is Value Added Tax reduction a suitable policy for Thailand?

- https://www.thairath.co.th/money/personal_finance/banking_bond/2782633

ที่มาข้อมูล : -