สรุปข่าว

การระบาดของโควิด 19 ที่ยืดเยื้อ โดยเฉพาะระลอก3 ที่เกิดขึ้นช่วงต้นเดือนเมษายนที่ผ่านมา ทำให้ธนาคารแห่งประเทศไทย (ธปท.) และกระทรวงการคลัง เร่งออกมาตรการสนับสนุนการให้สินเชื่อแก่ผู้ประกอบธุรกิจ (มาตรการสินเชื่อฟื้นฟู) วงเงิน 250,000 ล้านบาท และมาตรการสนับสนุนการรับโอนทรัพย์สินหลักประกันเพื่อชำระหนี้ (มาตรการพักทรัพย์ พักหนี้) วงเงิน 100,000 ล้านบาท

ทั้งสองโครงการเริ่มดำเนินการตั้งแต่วันที่ 22 เมษายน 2564 จนถึงขณะนี้มีความคืบหน้า เป็นไปตามเป้าที่ธปท. คาดการณ์หรือไม่ และข้อจำกัดในการเข้าถึงของผู้ประกอบการมีอะไรต้องปรับปรุงแก้ไข รวมถึงการช่วยเหลือ SMEs ในระยะต่อไปมีแนวทางอย่างไร

เพื่อตอบโจทย์ทั้งหมดนี้ วันนี้ เศรษฐกิจอินไซต์ร่วมพูดคุยกับ "คุณสุวรรณี เจษฎาศักดิ์ ผู้อำนวยการอาวุโส ฝ่ายนโยบายและกำกับสถาบันการเงิน 2" ธนาคารแห่งประเทศไทย (ธปท.)

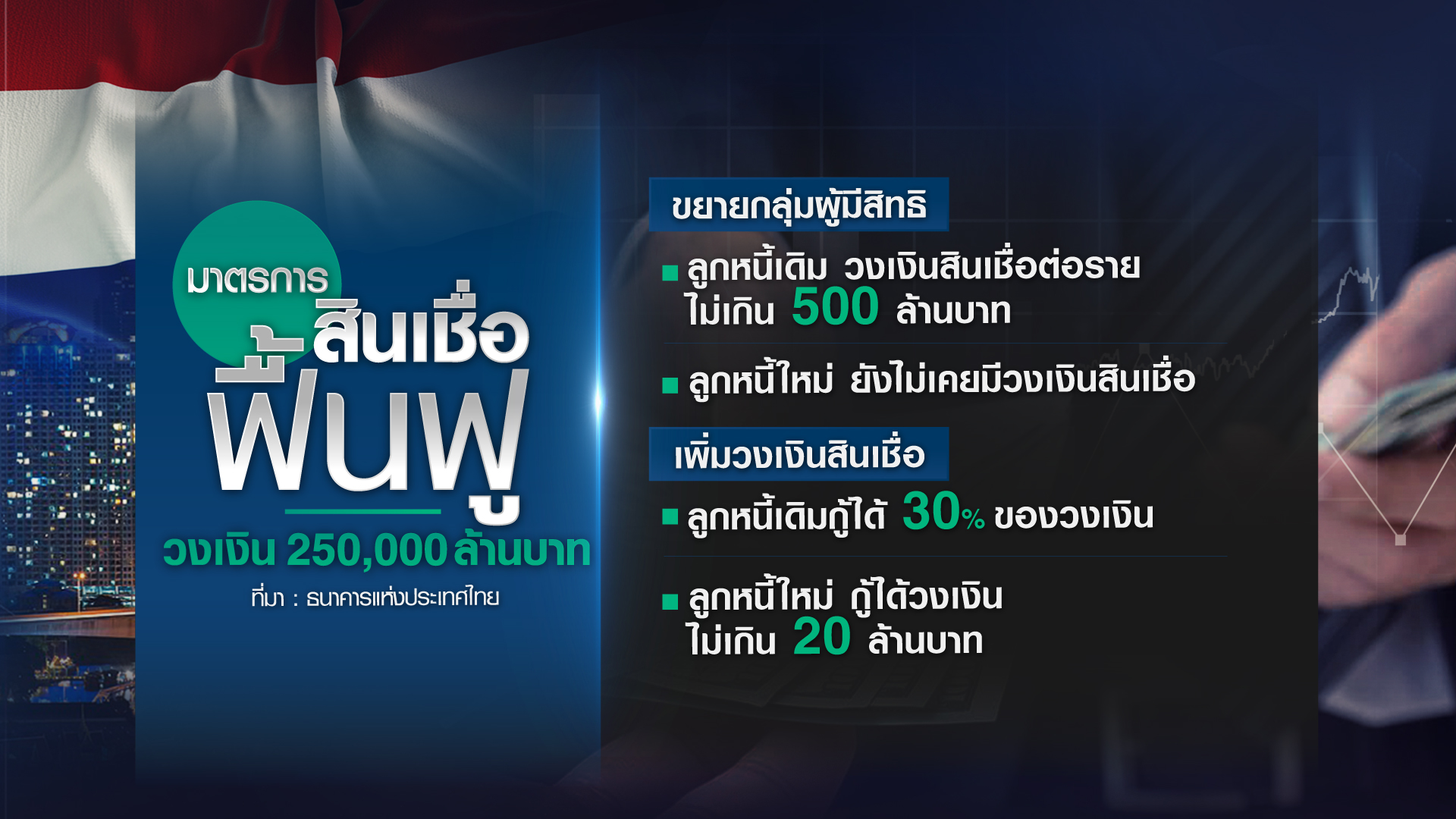

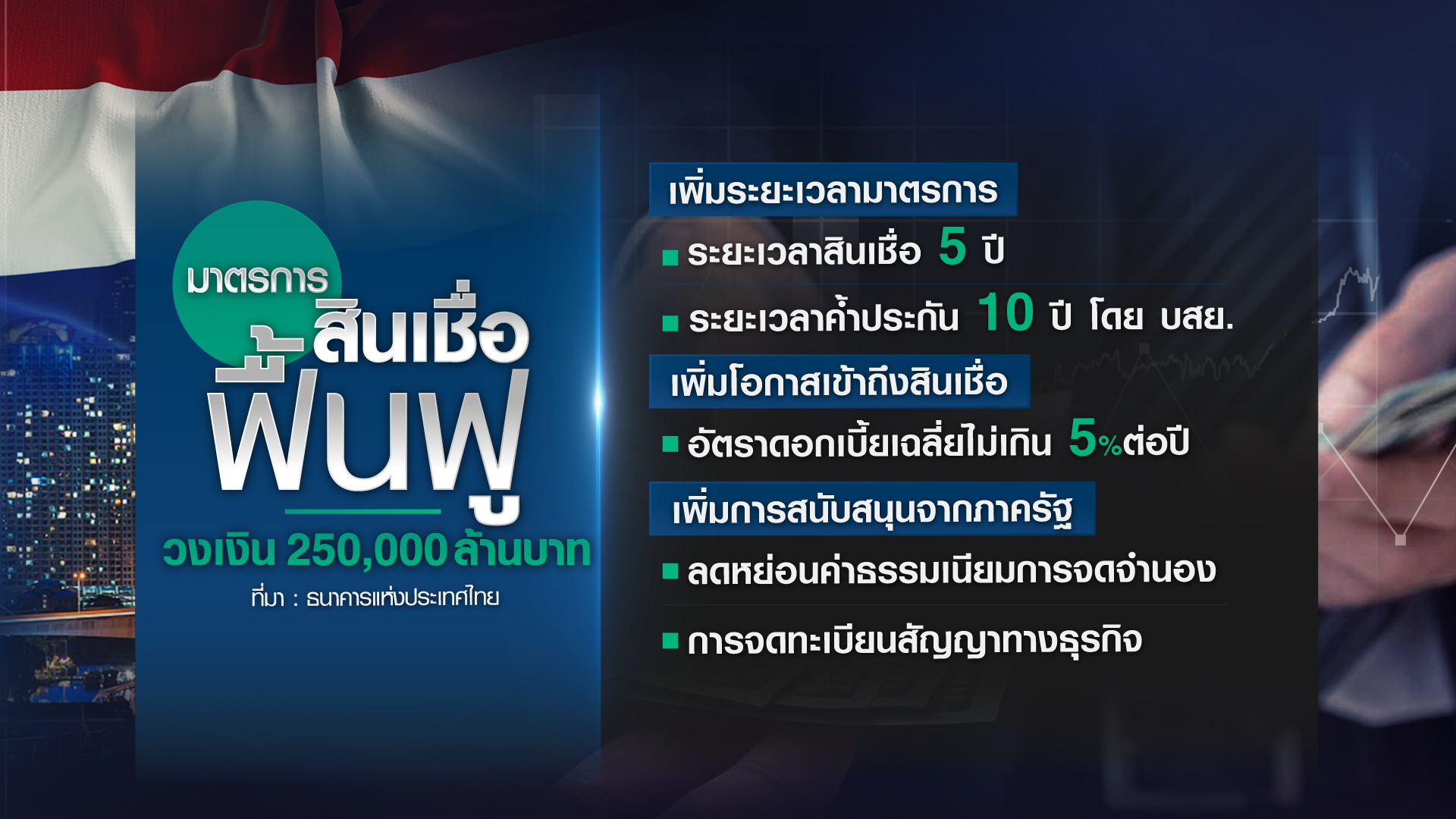

ก่อนอื่นมาดูเงื่อนไขสำคัญๆ เริ่มจากมาตรการสินเชื่อฟื้นฟู ซึ่งปรับเกณฑ์ให้ยืดหยุ่นและขยายขอบเขตการให้ความช่วยเหลือมากขึ้น อาทิ ให้ลูกหนี้ที่ไม่เคยมีวงเงินสินเชื่อเข้าร่วมโครงการได้ จากเดิมให้เฉพาะลูกหนี้เดิม และเพิ่มวงเงินสินเชื่อลูกหนี้เดิมจากเดิม 20% เป็น 30% ของวงเงินที่มีอยู่กับสถาบันการเงินแต่ละแห่ง ณ วันที่ 31 ธันวาคม 2562 หรือ ณ วันที่ 28 กุมภาพันธ์ 2564 แล้วแต่จำนวนใดจะสูงกว่า และขยายเวลาการกู้ยืมจาก 2 ปี เป็น 5 ปี

นอกจากนี้ ผู้ประกอบการไม่ต้องจ่ายดอกเบี้ยในช่วง 6 เดือนแรก และจ่ายดอกเบี้ยไม่เกินร้อยละ 2 ต่อปีใน 2 ปีแรกของสัญญา และเฉลี่ยไม่เกินร้อยละ 5 ต่อปีในช่วง 5 ปีแรกของสัญญา และไม่ต้องจ่ายค่าธรรมเนียมใด ๆ ให้แก่สถาบันการเงิน รวมถึงดอกเบี้ยผิดนัดในส่วนของสินเชื่อฟื้นฟู ( ยกเว้น ค่าธรรมเนียมการค้ำประกันที่จ่ายให้บรรษัทประกันสินเชื่ออุตสาหกรรมขนาดย่อยม (บสย.) ตามอัตราที่ บสย. กำหนดร้อยละ 1.75 ต่อปีของวงเงินที่ค้ำประกัน ทั้งนี้กระทรวงการคลังจะช่วยจ่ายชดเชยค่าธรรมเนียมการค้ำประกันในปีที่ 3 ถึงปีที่ 7 รวมแล้วร้อยละ 3.5 ของวงเงินที่ค้ำประกัน)

ส่วนเงื่อนไขของ มาตรการพักทรัพย์ พักหนี้ นั้น ผู้ประกอบการที่เข้าร่วมต้องนำทรัพย์สินมาเป็นหลักประกันกับสถาบันการเงิน เพื่อประกันการชำระหนี้ของสินเชื่อในการประกอบธุรกิจ โดยผู้ประกอบธุรกิจมีสิทธิซื้อทรัพย์สินหลักประกันคืนได้ภายในระยะเวลา 3 - 5 ปีนับแต่วันที่สถาบันการเงินรับโอนทรัพย์สินหลักประกัน และผู้ประกอบธุรกิจมีสิทธิเช่าทรัพย์สินนั้นจากสถาบันการเงินเพื่อไปประกอบธุรกิจได้

นอกจากนี้ ผู้ประกอบธุรกิจไม่ต้องจ่ายค่าธรรมเนียมใด ๆ ให้แก่สถาบันการเงิน โดยจะได้รับยกเว้นค่าธรรมเนียมเกี่ยวกับการจำนองและการจดทะเบียนสัญญาหลักประกันทางธุรกิจ ค่าธรรมเนียมการโอนทรัพย์สินเพื่อชำระหนี้ให้แก่ บสย. หรือสถาบันการเงิน รวมถึง ค่าธรรมเนียมการโอนทรัพย์สินหลักประกันคืนผู้ประกอบธุรกิจหรือเจ้าของทรัพย์สิน

ที่มาข้อมูล : -