สรุปข่าว

ธนาคารแห่งประเทศไทย (ธปท.) อยู่ระหว่างเปิดรับฟังความเห็นจากทุกภาคส่วนตลอดเดือนกุมภาพันธ์นี้ เกี่ยวกับ “แนวนโยบายภูมิทัศน์ใหม่ภาคการเงินไทย เพื่อเศรษฐกิจดิจิทัลและการเติบโตอย่างยั่งยืน” หรือ “consultation paper” โดยแนวคิดการจัดตั้ง virtual bank ที่ให้บริการผ่านมือถือ หรือ ธนาคารพาณิชย์ไร้สาขา เป็นส่วนหนึ่งของ “consultation paper” หรือภูมิทัศน์ใหม่ของภาคการเงินที่ ธปท.ต้องการเห็นเป็นก้าวต่อไปของระบบการเงินไทยในยุคดิจิล

เศรษฐกิจinsight วันนี้จะพามาทำความรู้จัก virtual bank ว่ามีลักษณะแตกต่างไปจากธนาคารพาณิชย์แบบดั่งเดิมอย่างไร ขณะที่ในต่างประเทศที่เปิดให้บริการ virtual bank แล้วมีรูปแบบอย่างไร และได้รับการตอบรับมากน้อยแค่ไหน การเร่งขึ้นอย่างรวดเร็วของพัฒนาการของระบบเทคโนโลยีสารสนเทศในระยะ 5 ปีที่ผ่านมา ส่งผลให้เกิดการเปลี่ยนแปลงครั้งสำคัญของทั้งพฤติกรรมผู้บริโภคและระบบเศรษฐกิจการเงินโลกและไทยทำให้ธนาคารแห่งประเทศไทย (ธปท.) เห็นความสำคัญของการปรับตัวเข้าสู่ยุคดิจิทัล ผ่านการสนับสนุนการพัฒนาโครงสร้างพื้นฐานของระบบการเงินดิจิทัลที่สำคัญ เช่น ระบบพร้อมเพย์QR code standard และระบบการยืนยันตัวตนแบบดิจิทัล ตลอดจนพัฒนากลไกสนับสนุนอื่น ๆ เช่น Regulatory Sandbox และปรับกฎเกณฑ์เพื่อเอื้อให้สถาบันการเงินสามารถให้บริการผ่านช่องทางดิจิทัลได้ง่ายขึ้น ส่งผลให้ทั้ง ผู้บริโภคและผู้ประกอบธุรกิจการเงินสามารถปรับตัวเข้าสู่ยุคดิจิทัลได้อย่างรวดเร็ว

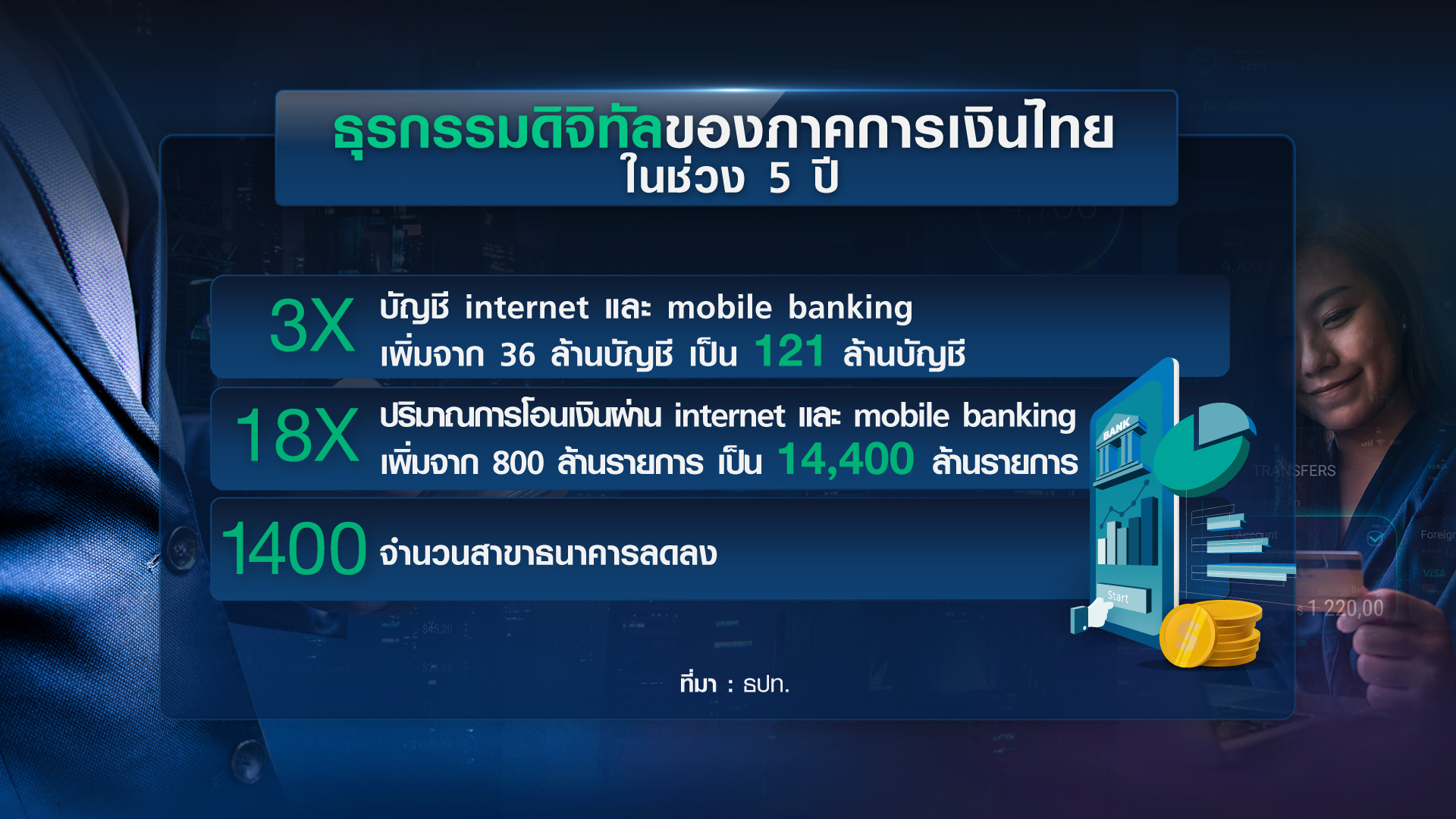

สะท้อนได้จากช่วง 5 ปีที่ผ่านมา การเข้ามาของดิจิทัลทำให้ภาคการเงินไทยเปลี่ยนแปลงไปมาก โดยบัญชีอินเทอร์เน็ตแบงก์กิ้งในไทยเพิ่มจาก 36 ล้านบัญชี เป็น 121 ล้านบัญชี หรือเพิ่มขึ้น 3 เท่า // ปริมาณการโอนเงินผ่านอินเตอร์เน็ตและโมบายแบงก์กิ้งเพิ่มจาก 800 ล้านรายการ เป็น 14,400 หมื่นล้านรายการ หรือเพิ่มขึ้น 18 เท่า และจำนวนสาขาของธนาคารพาณิชย์ปิดตัวลง 1,400 สาขา

สัดส่วนต้นทุนอาคารสถานที่และอุปกรณ์ต่อต้นทุนการดำเนินงานทั้งหมดของธนาคารพาณิชย์ไทย

อย่างไรก็ดี ธนาคารพาณิชย์ของไทยได้ปรับรูปแบบและช่องทางการให้บริการในรูปแบบดิจิทัล โดยลดการขยายสาขาและเน้นการให้บริการผ่านช่องทางออนไลน์มากขึ้น ทำให้มีต้นทุนในการบริหารสาขาลดลงค่อนข้างมากจาก 19.2% ในปี 2556 ลดลงเหลือ 13.1% ในปี 2563

ทั้งนี้ ธปท. ระบุว่า หากมีการจัดตั้ง virtual bank ที่ให้บริการผ่านระบบดิจิทัลเต็มรูปแบบ จะลดต้นทุนได้ถึงราว 1 ใน 3 ของธนาคารพาณิชย์ในรูปแบบดั่งเดิม

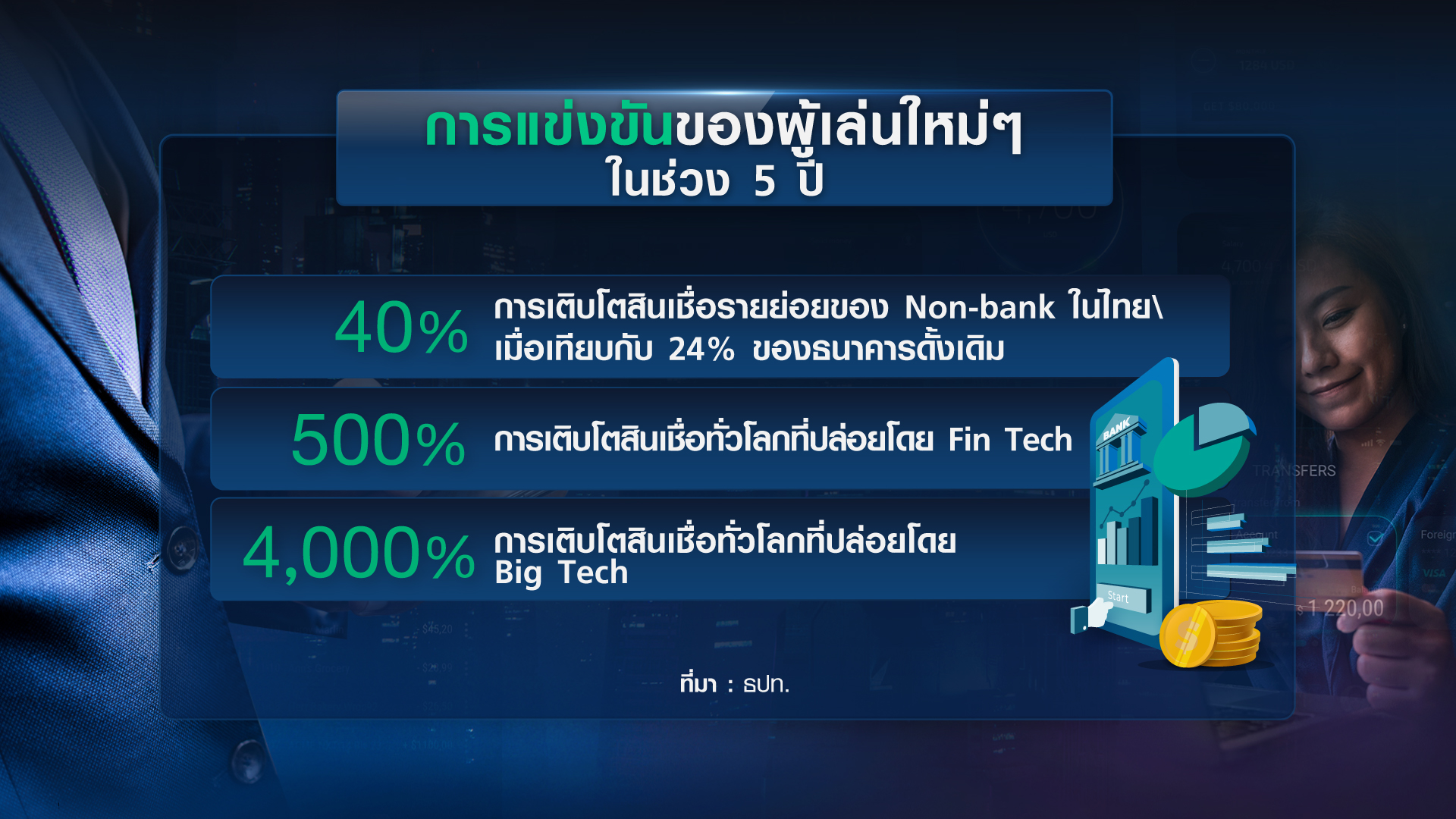

ขณะเดียวกัน กระแสการเข้ามาแข่งขันของผู้เล่นหน้าใหม่ๆ ก็มีเพิ่มมากขึ้น โดยในช่วง 5 ปีที่ผ่านมาพบว่าสินเชื่อรายย่อยประมาณ 40 เปอร์เซ็นต์เติบโตมาจากผู้ประกอบการที่ไม่ใช่ธนาคารพาณิชย์ หรือ นอนแบงก์ในไทย เมื่อเทียบกับธนาคารดั้งเดิมเติบโตเพียง 24 เปอร์เซ็นต์

และการเติบโตของสินเชื่อทั่วโลก 500 เปอร์เซ็นต์ เป็นการปล่อยโดยฟินเทค (ฟินเทค รวม online platforms เช่น P2P lenders, loan-based crowdfunders, marketplace lenders ที่ไม่ได้ผ่านธนาคารพาณิชย) // และสินเชื่อทั่วโลกที่ปล่อยโดยบิ๊กเทคมีการเติบโตถึง 4,000% ( บิ๊กเทค รวมบริษัทเทคโนโลยีที่มีการปล่อยสินเชื่อ เช่น Amazon, Alibaba, Baidu, Go-Jek, Grab, JD.com, Line, Tencent เป็นต้น

จากข้อมูลข้างต้น ธปท. จึงมีแนวคิดว่าควรเปิดโอกาสให้ภาคการเงินใช้ประโยชน์จากเทคโนโลยีและข้อมูล และเปิดให้แข่งขัน (Open Competition) ซึ่งเป็นหนึ่งในทิศทางที่ธปท. ต้องการเห็น จึงมีแนวคิดจะเปิดให้มีธนาคารที่ให้บริการในรูปแบบใหม่บนช่องทางดิจิทัล หรือ virtual bank เพื่อตอบโจทย์การปรับตัวเข้าสู่ระบบเศรษฐกิจดิจิทัล และขยายขอบเขตหรือเพิ่มความยืดหยุ่นให้ผู้เล่นเดิม

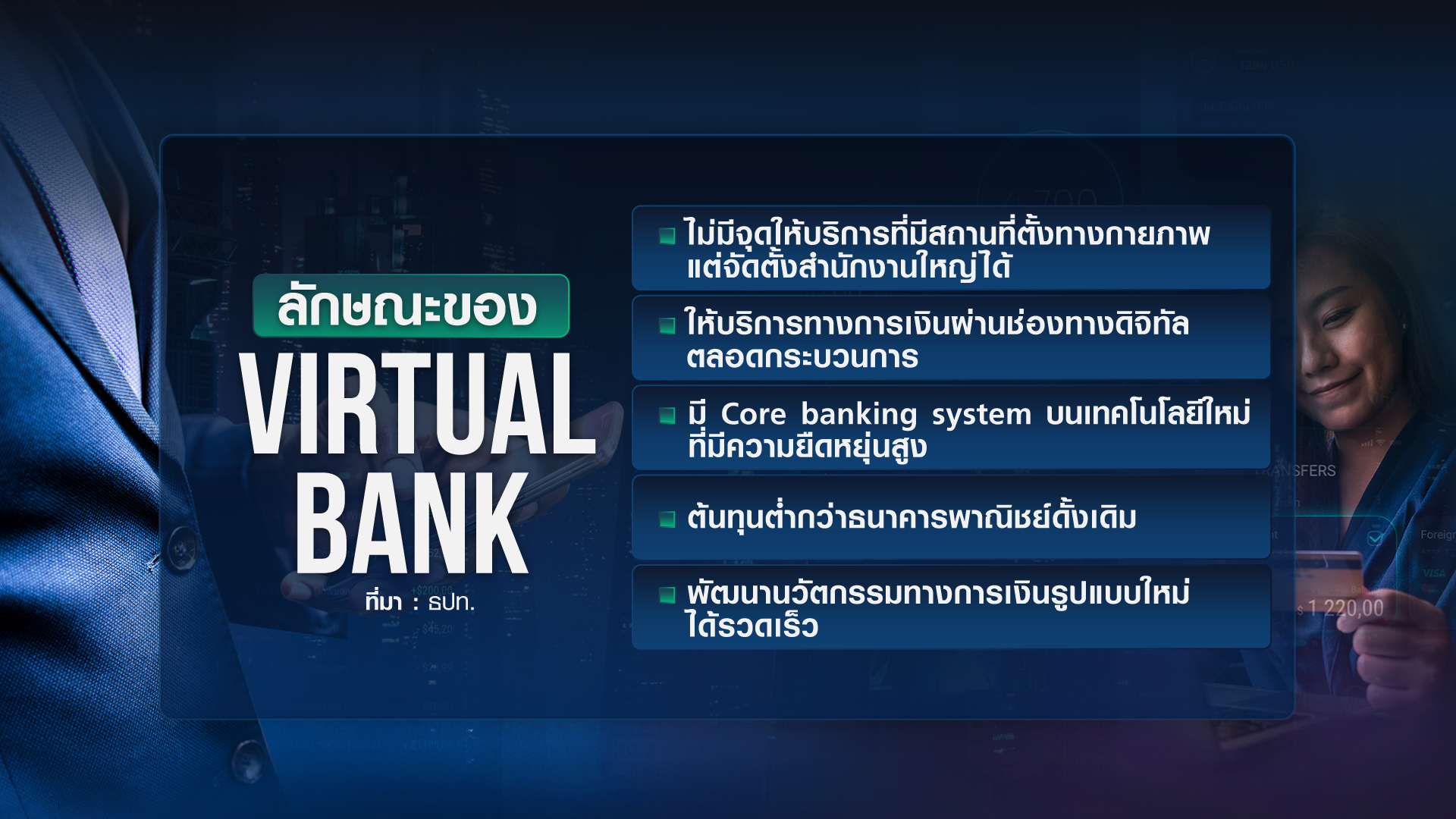

สำหรับในหลายประเทศได้อนุญาตให้จัดตั้งธนาคารพาณิชย์รูปแบบใหม่ หรือ Digital-only-bank หรือ virtual bank คือธนาคาพาณิชย์ที่ดำเนินธุรกิจบนช่องทางดิจิทัลเต็มรูปแบบ โดยมีลักษณะสำคัญ คือ ไม่มีจุดให้บริการที่มีสถานที่ตั้งทางกายภาพ เช่น สาขา และตู้ ATM แต่สามารถจัดตั้งสำนักงานใหญ่ได้ // ให้บริการทางการเงินผ่านช่องทางดิจิทัลตลอดกระบวนการของการให้บริการ เริ่มตั้งแต่การทำความรู้จักลูกค้า (KYC) การรับฝากเงิน ไปจนถึงการให้บริการทางการเงินอื่น ๆ เช่น การให้สินเชื่อ การโอนและชำระเงิน และการลงทุน โดยลูกค้าสามารถใช้บริการ ติดต่อ สอบถาม หรือร้องเรียนการให้บริการผ่านช่องทางดิจิทัลที่ Virtual bank จัดเตรียมไว้

ด้วยลักษณะของ Virtual bank ที่ดำเนินธุรกิจบนช่องทางดิจิทัลโดยไม่มีสาขา และมี Core banking system บนเทคโนโลยีใหม่ที่มีความยืดหยุ่นสูง ซึ่งสามารถเชื่อมต่อและใช้ประโยชน์จากแหล่งข้อมูลต่าง ๆ ได้โดยง่าย ส่งผลให้ Virtual bank มีต้นทุนในการดำเนินงานต่ำกว่าธนาคารพาณิชย์ดั้งเดิม // สามารถ พัฒนานวัตกรรมทางการเงินรูปแบบใหม่ขึ้นอย่างรวดเร็วเพื่อตอบสนองต่อการเปลี่ยนแปลงของความ ต้องการที่หลากหลายของผู้บริโภค และนำเสนอประสบการณ์ในการใช้บริการทางการเงินที่ดีให้แก่ ผู้บริโภคได้อย่างมีประสิทธิภาพ

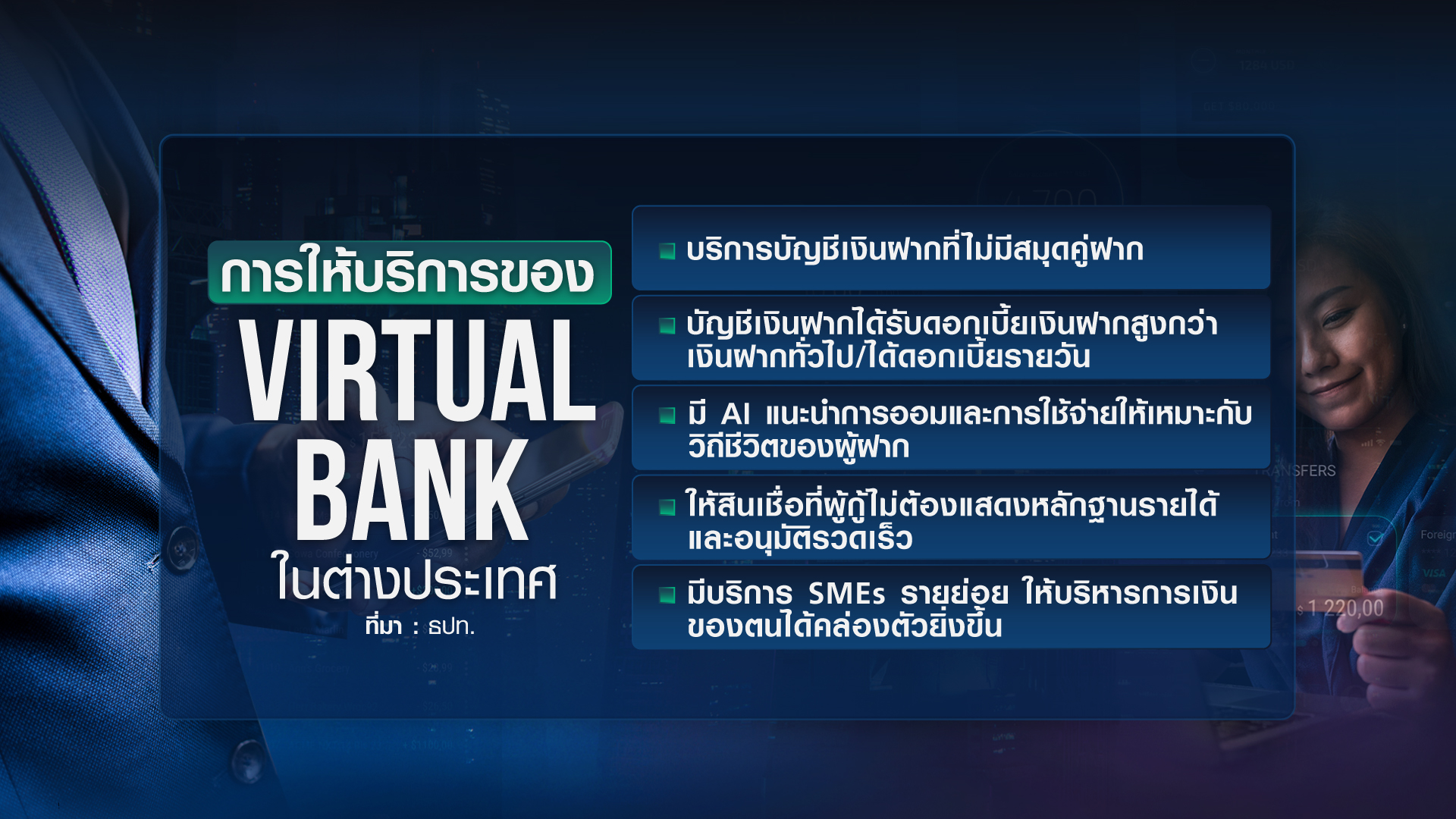

ปัจจุบัน Virtual bank ที่เปิดให้บริการในต่างประเทศ มีผลิตภัณฑ์ที่น่าสนใจเช่น ให้บริการบัญชีเงินฝากที่ไม่มีสมุดคู่ฝาก และผู้ฝากสามารถแบ่งบัญชีเงินฝากเป็นบัญชีย่อยได้เอง เพื่อแยกเงินไว้สำหรับวัตถุประสงค์ต่าง ๆ โดยได้รับอัตราดอกเบี้ยเงินฝากสูงกว่าอัตราดอกเบี้ยเงินฝากทั่วไป และอาจได้รับดอกเบี้ยเป็นรายวัน

ตลอดจนมีปัญญาประดิษฐ์ (Artificial Intelligence: AI) ที่ช่วยประมวลผลพฤติกรรม แนะนำการออมและการใช้จ่ายให้เหมาะกับวิถีชีวิตของผู้ฝาก โดยผู้ฝากสามารถเปิดบัญชีได้อย่างสะดวกผ่านสมาร์ทโฟน รวมทั้งมีบริการสินเชื่อที่ผู้กู้สามารถยื่นขอสินเชื่อ โดยไม่ต้องแสดงหลักฐานรายได้ และได้รับอนุมัติสินเชื่อในเวลารวดเร็ว ตลอดจนมีบริการเพื่อ SMEs รายย่อย ทั้งที่เป็นบุคคลธรรมดาและนิติบุคคล เช่น การให้บริการเชื่อมบัญชีเงินฝากกับระบบทำบัญชีออนไลน์และ ระบบการออกใบแจ้งหนี้ (Invoice) แบบดิจิทัลเพื่อช่วยให้ SMEs รายย่อยสามารถบริหารการเงินของตนได้ คล่องตัวยิ่งขึ้น

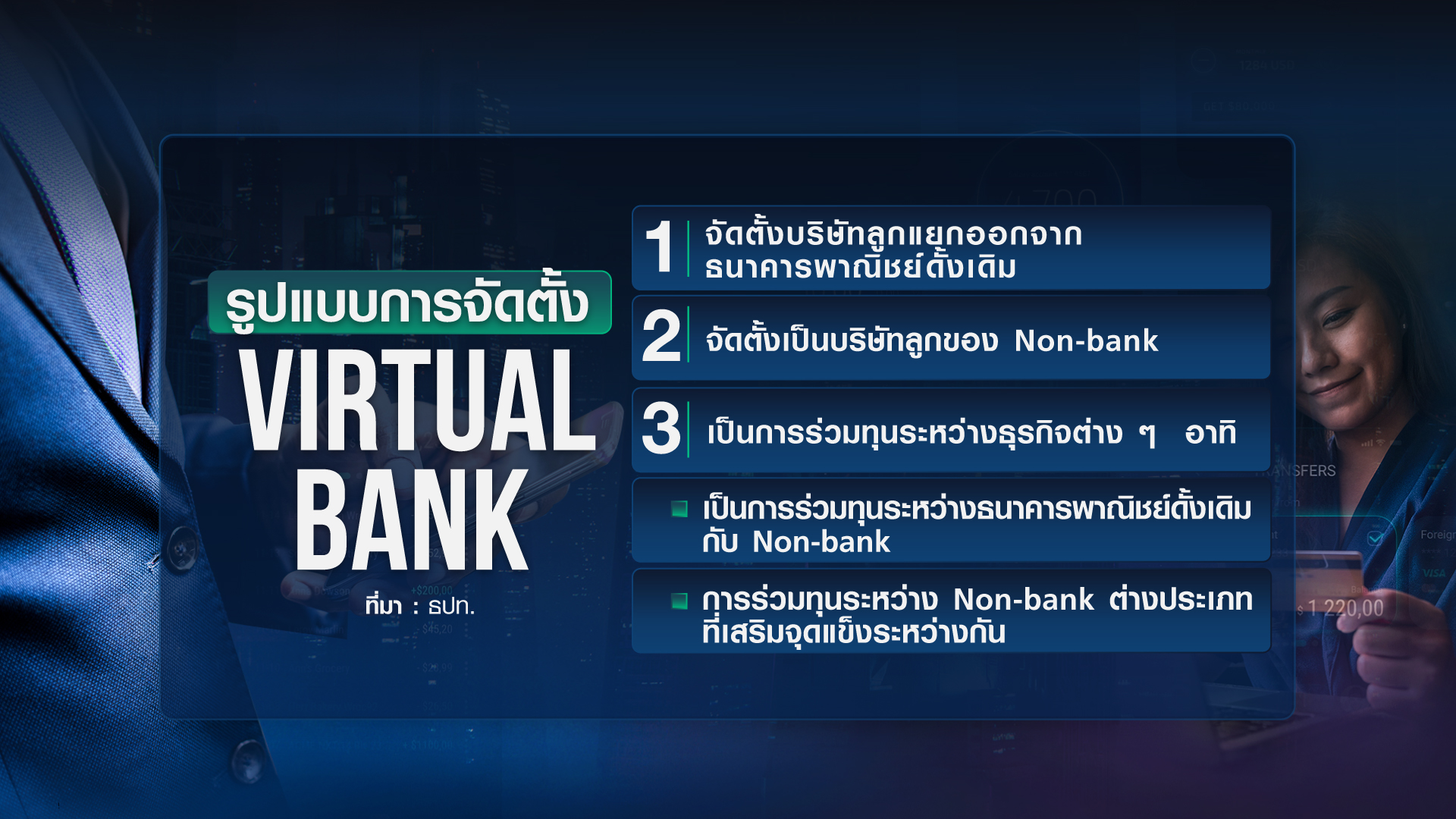

ปัจจุบันธนาคารกลางและหน่วยงานกำกับดูแลผู้ให้บริการทางการเงินหลายแห่งในต่างประเทศ ได้อนุญาตให้ธนาคารพาณิชย์ดั้งเดิม และ Non-bank ที่มีประสบการณ์ในธุรกิจการเงิน มีความเชี่ยวชาญในด้านเทคโนโลยี หรือมีข้อมูลประเภทต่าง ๆ เช่น บริษัทเทคโนโลยีทางการเงิน (FinTech) บริษัทโทรคมนาคม บริษัทอีคอมเมิร์ซ หรือบริษัทที่ให้บริการต่าง ๆ บนแพลตฟอร์ม เช่น ธุรกิจที่ให้บริการบนแอปพลิเคชันเพื่อใช้เรียกยานพาหนะในเครือข่ายผู้ให้บริการ (Ride-hailing company) สามารถจัดตั้ง Virtual bank ได้ ในหลายรูปแบบ ทั้ง (1) จัดตั้งบริษัทลูกแยกออกจากธนาคารพาณิชย์ดั้งเดิม // (2) จัดตั้งเป็นบริษัทลูกของ Non-bank // และ (3) เป็นการร่วมทุนระหว่างธุรกิจต่าง ๆ โดยอาจเป็นการร่วมทุนระหว่างธนาคารพาณิชย์ ดั้งเดิมกับ Non-bank หรือ การร่วมทุนระหว่าง Non-bank ต่างประเภทที่สามารถเสริมจุดแข็งระหว่างกัน โดยรูปแบบของการอนุญาตและจำนวนใบอนุญาตจะขึ้นอยู่กับวัตถุประสงค์และบริบทของประเทศนั้น ๆ

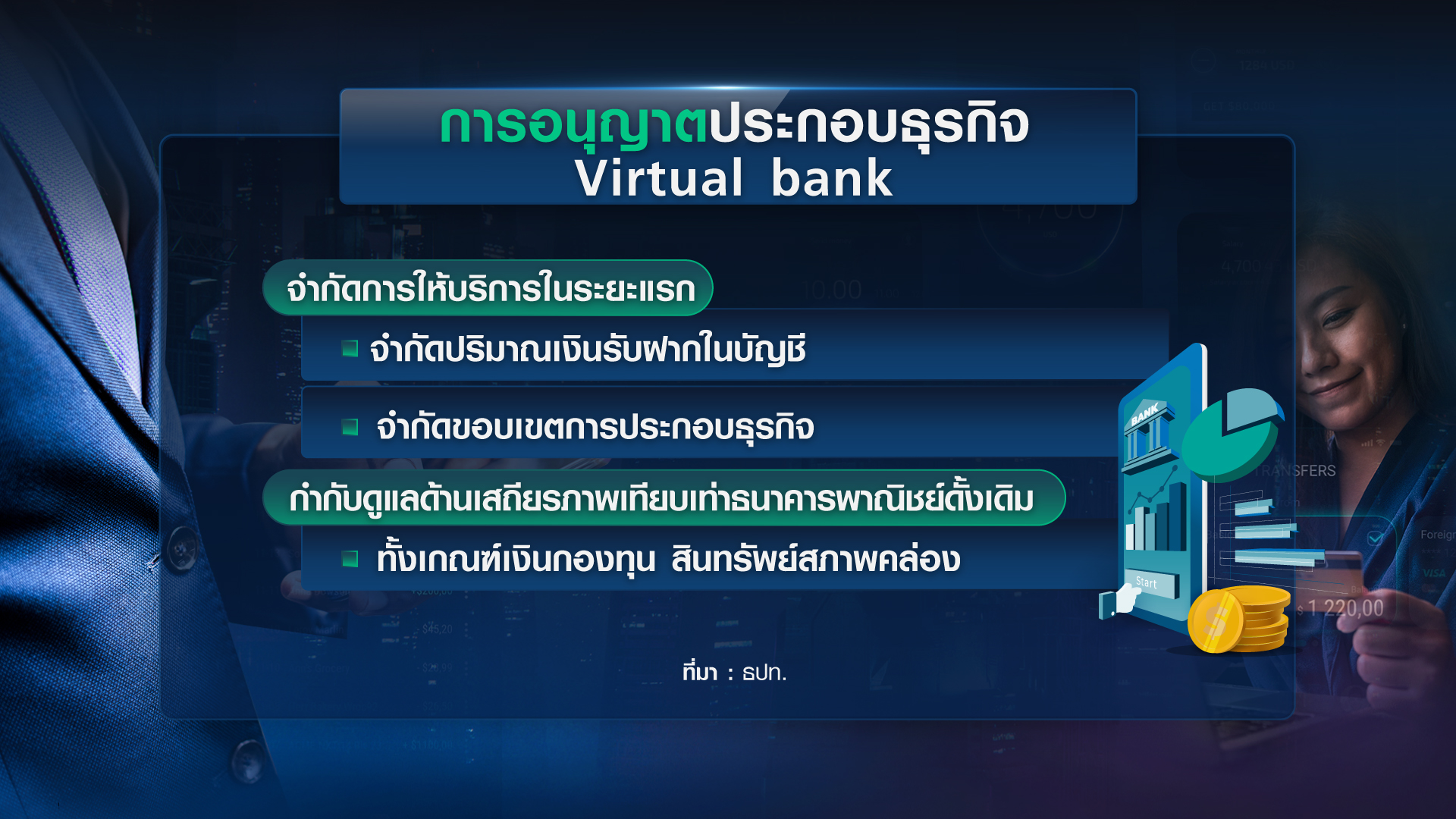

อย่างไรก็ตาม Virtual bank ยังเป็นธุรกิจที่ค่อนข้างใหม่และยังต้องมีการติดตามและประเมินผลต่อเนื่อง ในหลาย ๆ ประเทศการอนุญาตประกอบธุรกิจ Virtual bank ในระยะแรกจึงยังมีการจำกัดปริมาณเงินรับฝากในบัญชี ตลอดจนการจำกัดขอบเขตการประกอบธุรกิจเพิ่มเติมจากธนาคารพาณิชย์ดั้งเดิม เช่น การให้บริการเฉพาะรายย่อย หรือเฉพาะรายใหญ่หรือนิติบุคคล (Wholesale) ตลอดจนมีการกำกับดูแลด้านเสถียรภาพ ซึ่งรวมทั้งเกณฑ์เงินกองทุน และสินทรัพย์สภาพคล่องเทียบเท่าธนาคารพาณิชย์ดั้งเดิม

ทั้งนี้ ที่ผ่านมาพบว่า Virtual bank ในหลาย ๆ ประเทศเริ่มมีลูกค้าเพิ่มขึ้นอย่างรวดเร็ว และการรับสมัครลูกค้าเป็นไปได้โดยง่าย หรือ มีความเชื่อมโยงกับธุรกิจแพลตฟอร์มซึ่งมีฐานลูกค้าเดิมอยู่เป็นจำนวนมาก

สำหรับ Virtual bank ในต่างประเทศที่ได้รับอนุญาตให้เปิดบริการ มีวัตถุประสงค์ รูปแบบ และได้รับความนิยมมากน้อยแค่ไหน เรามีตัวอย่างที่น่าสนใจมาให้ดูกัน ดังนี้

เริ่มจาก “สหราชอาณาจักร” อนุญาตให้จัดตั้ง Virtual bank โดยมีวัตถุประสงค์เพื่อสนับสนุนการแข่งขันในระบบธนาคาร ซึ่งมีธนาคารพาณิชย์ขนาดใหญ่ 5 ราย ครองส่วนแบ่งตลาดของสินทรัพย์ถึงร้อยละ 70 ของสินทรัพย์รวมทั้งระบบ ทั้งนี้ ผู้เล่นส่วนใหญ่ที่ได้รับอนุญาตให้ประกอบธุรกิจ Virtual bank คือ FinTech

ตัวอย่าง Virtual bank ในสหราชอาณาจักร ได้แก่ “Starling Bank” ธนาคารพาณิชย์ไร้สาขาแห่งแรกของสหราชอาณาจักรที่ให้บริการทางการเงินแก่ธุรกิจ ขนาดเล็กและประชาชนทั่วไป โดยมีการ Customize ผลิตภัณฑ์และบริการทางการเงินที่เหมาะกับผู้ใช้บริการแต่ละกลุ่ม // และ “Monzo” ธนาคารพาณิชย์ไร้สาขาที่เน้นให้บริการทางการเงินเพื่อตอบโจทย์คนรุ่นใหม่ (Millennials)

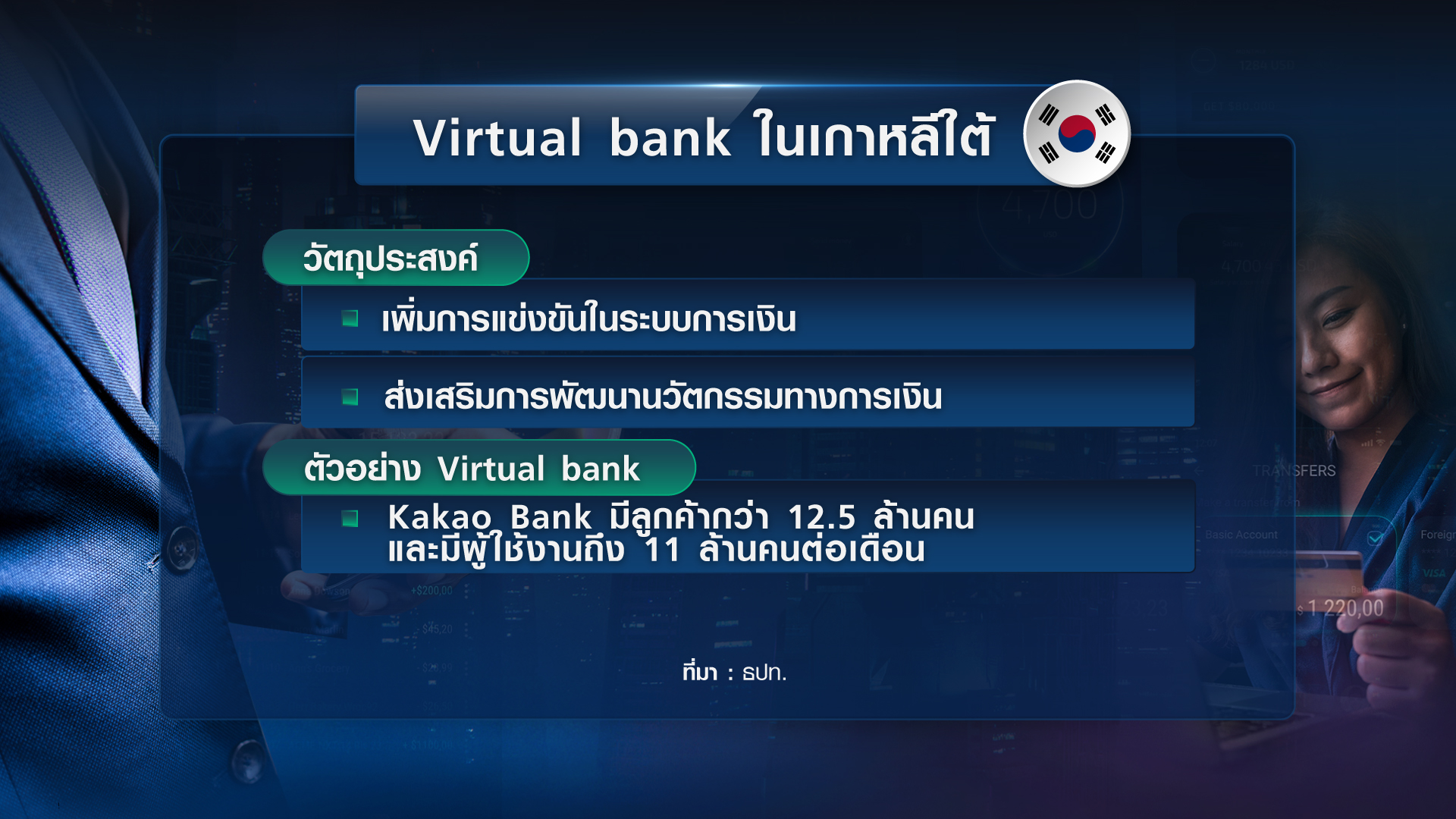

สำหรับใน “สาธารณรัฐเกาหลี” หรือ “เกาหลีใต้” อนุญาตให้จัดตั้ง Virtual bank โดยมีวัตถุประสงค์เพื่อเพิ่มการแข่งขันในระบบการเงิน และส่งเสริมการพัฒนานวัตกรรมทางการเงินให้สอดรับกับพฤติกรรมผู้บริโภคที่เปลี่ยนแปลงไป

ตัวอย่าง Virtual bank ในประเทศเกาหลีคือ “Kakao Bank” ธนาคารพาณิชย์ไร้สาขาที่ใหญ่ที่สุดในเกาหลีใต้ โดยมีจำนวนลูกค้ากว่า 12.5 ล้านคน (ณ สิ้นเดือนมิถุนายน 2563) และมีผู้ใช้งานถึง 11 ล้านคนต่อเดือน สาเหตุสำคัญที่ทำให้ Kakao Bank ประสบความสำเร็จ คือ การมีฐานลูกค้าเดิมที่ต่อยอดมาจาก Kakao Talk (แชทแอปพลิเคชันที่มีผู้ใช้งาน มากที่สุดในเกาหลีใต้) การนำเสนอผลิตภัณฑ์ทางการเงินที่หลากหลาย และการออกแบบ User interface ที่น่าดึงดูดและใช้งานง่าย

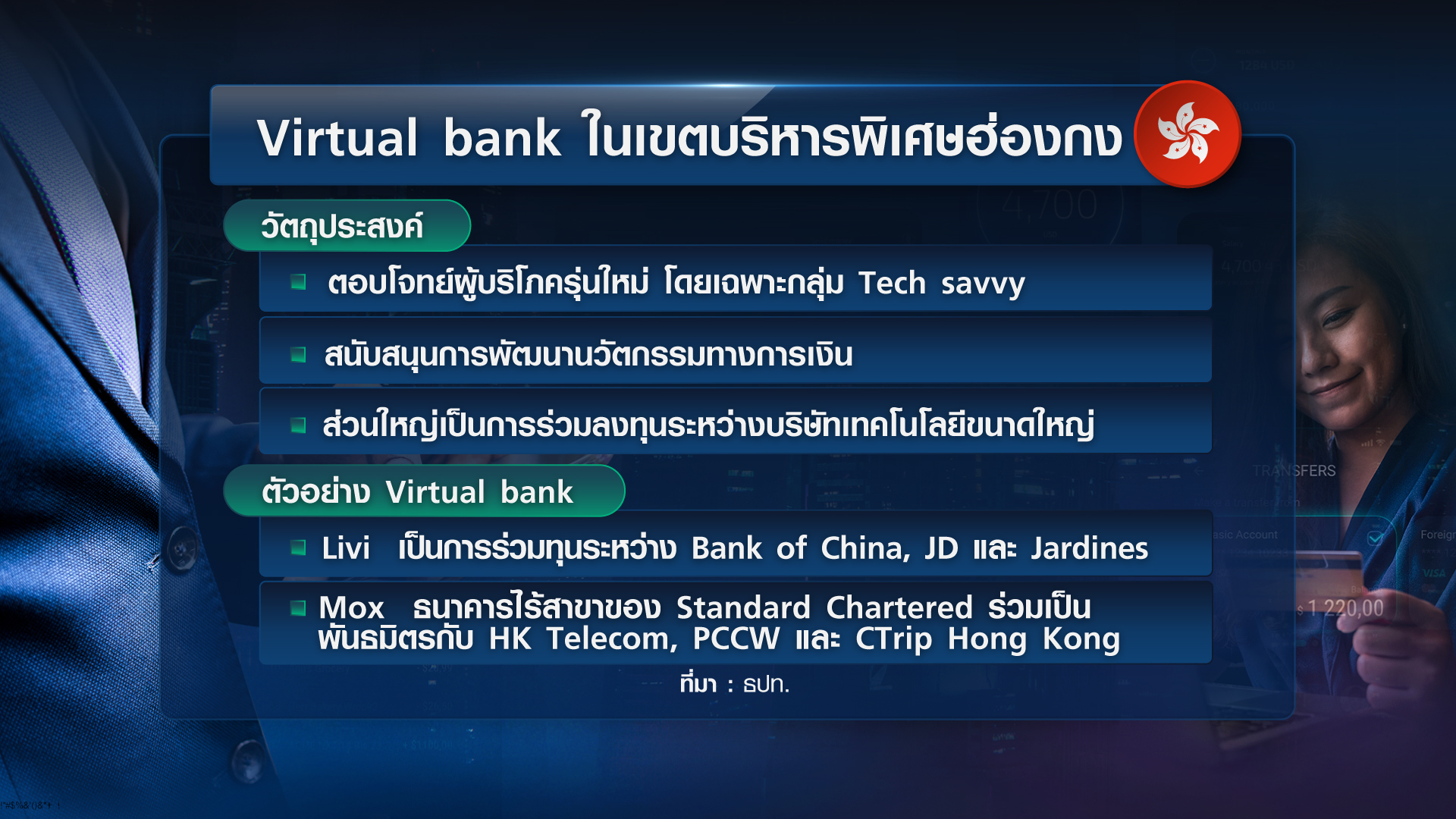

ขณะที่ “เขตบริหารพิเศษฮ่องกง” อนุญาตให้จัดตั้ง Virtual bank โดยมีวัตถุประสงค์เพื่อตอบโจทย์ผู้บริโภครุ่นใหม่ โดยเฉพาะกลุ่ม Tech savvy(หมายถึงคนที่มีความรู้เรื่องไอทีสูง สามารถใช้งานคอมพิวเตอร์ แท็บเล็ต และสมาร์ทโฟนได้อย่างคล่องแคล่ว) และสนับสนุนการพัฒนานวัตกรรมทางการเงิน ซึ่งเป็นส่วนหนึ่งของนโยบาย Smart banking อีกทั้งเป็นการตอกย้ำภาพลักษณ์การเป็นผู้นำด้านเทคโนโลยีทางการเงินในภูมิภาค และศูนย์กลางทางการเงินอันดับต้น ๆ ของโลก โดยธนาคารกลางฮ่องกงกำหนดให้ Virtual bank ต้องดำเนินธุรกิจบนช่องทางดิจิทัลเต็มรูปแบบ และ จัดตั้งสำนักงานใหญ่ได้เพียง 1 แห่ง

ทั้งนี้ การจัดตั้งธนาคารพาณิชย์ไร้สาขาในฮ่องกงมักอยู่ในรูปแบบการร่วมลงทุนระหว่างบริษัทเทคโนโลยีขนาดใหญ่ โดยแต่ละบริษัทจะใช้จุดแข็งในธุรกิจเดิมของตนมาเสริมทัพให้การ ประกอบธุรกิจธนาคารบนช่องทางดิจิทัลมีประสิทธิภาพยิ่งขึ้น

ตัวอย่าง Virtual bank ในฮ่องกงคือ “Livi” ธนาคารพาณิชย์ไร้สาขา ซึ่งเป็นการร่วมทุนระหว่าง Bank of China, JD Digits (บริษัทที่เชี่ยวชาญ ด้านเทคโนโลยีทางการเงิน) และ Jardines (กลุ่มธุรกิจขนาดใหญ่ที่มี 7-11 ฮ่องกงเป็นกิจการในเครือ) // และ “Mox” ธนาคารพาณิชย์ไร้สาขาของธนาคาร Standard Chartered ซึ่งร่วมเป็นพันธมิตรกับ HK Telecom, PCCW (ผู้ให้บริการด้าน IT solution) และ CTrip Hong Kong (แพลตฟอร์มจองตั๋วเครื่องบิน และโรงแรม)

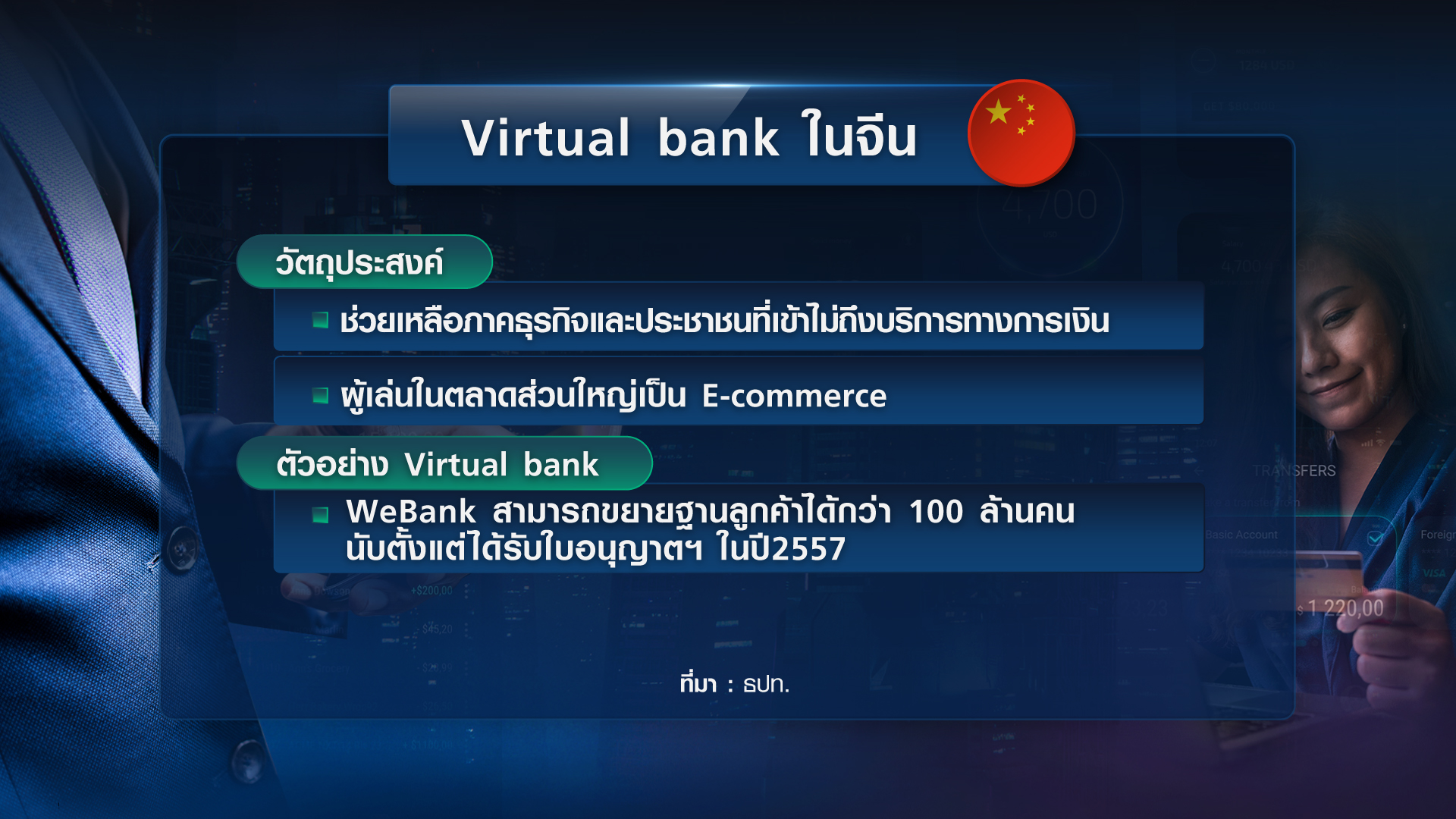

และใน “สาธารณรัฐประชาชนจีน” อนุญาตให้จัดตั้ง Virtual bank โดยมีวัตถุประสงค์เพื่อช่วยเหลือภาคธุรกิจและประชาชนที่เข้าไม่ถึงบริการทาง การเงิน ผู้เล่นในตลาดส่วนใหญ่จึงเป็น E-commerce ที่มีฐานลูกค้าจำนวนมาก โดยเน้นการให้สินเชื่อแก่ SMEs และประชาชนที่ไม่เคยได้รับสินเชื่อจากธนาคารพาณิชย์ดั้งเดิม

ตัวอย่าง Virtual bank ในประเทศจีนคือ “WeBank” ธนาคารพาณิชย์ไร้สาขาของกลุ่ม Tencent ผู้ให้บริการ WeChat (แอปพลิเคชันส่งข้อความ อันดับหนึ่งของจีน) โดยปัจจุบัน WeBankสามารถขยายฐานลูกค้าได้กว่า 100 ล้านคน นับตั้งแต่ได้รับ ใบอนุญาตประกอบธุรกิจธนาคารเต็มรูปแบบในปี 2557

สำหรับการอนุญาตให้จัดตั้ง Virtual bank ขึ้นในประเทศไทย จะเหมือนหรือแตกต่างจากต่างประเทศอย่างไร น่าจะเห็นความชัดเจนได้ภายในครึ่งแรกของปีนี้ เนื่องจาก ธปท. คาดว่าหลังปิดรับฟังความเห็นจากทุกภาคส่วนเกี่ยวกับ “แนวนโยบายภูมิทัศน์ใหม่ภาคการเงินไทย เพื่อเศรษฐกิจดิจิทัลและการเติบโตอย่างยั่งยืน” หรือ “consultation paper”แล้ว น่าจะได้ข้อสรุปที่ชัดเจนเกี่ยวกับ Virtual bank และสามารถประกาศรูปแบบ หลักเกณฑ์ และรายละเอียดต่างๆได้ภายในครึ่งแรกของปีนี้

ที่มาข้อมูล : -