เงินบาทเช้านี้เปิดตลาด ‘อ่อนค่าลงเล็กน้อย’ ที่ระดับ 37.06 บาทต่อดอลลาร์

เงินบาทเช้านี้เปิดตลาด ‘อ่อนค่าลงเล็กน้อย’ ที่ระดับ 37.06 บาทต่อดอลลาร์ มองกรอบวันนี้คาดอยู่ที่ระดับ 36.80-37.25 บาท/ดอลลาร์

วันนี้ ( 26 เม.ย. 67) นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยว่า ค่าเงินบาทเปิดเช้านี้ ที่ระดับ 37.06 บาทต่อดอลลาร์ “อ่อนค่าลงเล็กน้อย” จากระดับปิดวันก่อนหน้า ที่ระดับ 37.03 บาทต่อดอลลาร์ มองกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 36.80-37.25 บาท/ดอลลาร์

โดยนับตั้งแต่ช่วงคืนก่อนหน้า ค่าเงินบาทผันผวนในกรอบ sideways (แกว่งตัวในช่วง 36.97-37.11 บาทต่อดอลลาร์) โดยมีจังหวะผันผวนสูงในช่วงตลาดทยอยรับรู้รายงานข้อมูลเศรษฐกิจสำคัญสหรัฐฯ ทั้ง อัตราการเติบโตเศรษฐกิจในไตรมาสแรกของปีนี้ และยอดผู้ขอรับสวัสดิการการว่างงาน (Jobless Claims) โดยเศรษฐกิจสหรัฐฯ ขยายตัวราว +1.6% จากไตรมาสก่อนหน้า เมื่อเทียบเป็นรายปี น้อยกว่าที่ตลาดคาด (ทว่าปัจจัยกดดันส่วนใหญ่มาจาก การเปลี่ยนแปลงสินค้าคงคลัง และ Net Exports)

ขณะเดียวกัน ดัชนีราคาการใช้จ่ายเพื่อการบริโภคส่วนบุคคล (PCE) ในไตรมาสแรกของปีนี้ ก็พุ่งสูงขึ้นสู่ระดับ 3.4% สูงกว่าคาดไปมาก ทำให้ผู้เล่นในตลาดยิ่งกังวลว่าอัตราเงินเฟ้อสหรัฐฯ อาจยิ่งชะลอลงช้า และทำให้เฟดอาจต้องใช้นโยบายการเงินที่เข้มงวดให้นานขึ้น

ล่าสุด ผู้เล่นในตลาดได้ประเมินว่า เฟดมีโอกาสเพียง 35% ในการลดดอกเบี้ย 2 ครั้งในปีนี้ ซึ่งภาพดังกล่าวได้หนุนให้บอนด์ยีลด์ 10 ปี สหรัฐฯ ปรับตัวขึ้นทะลุระดับ 4.70% ส่วนเงินดอลลาร์ก็แข็งค่าขึ้นบ้าง กดดันให้เงินบาทผันผวนอ่อนค่าลง ทว่า การอ่อนค่าของเงินบาทก็ชะลอลงบ้าง ตามการรีบาวด์ขึ้นของราคาทองคำ ที่ได้แรงหนุนจากความต้องการสินทรัพย์ปลอดภัย จากภาวะปิดรับความเสี่ยงของตลาดหุ้นสหรัฐฯ

บรรดาหุ้นเทคฯ ใหญ่ ในตลาดหุ้นสหรัฐฯ ยังคงเผชิญแรงขาย อาทิ Meta -11%, Microsoft -2.5% ท่ามกลางความกังวลแนวโน้มดอกเบี้ยเฟด (สำหรับ Meta ถูกกดดันเพิ่มเติม จากคาดการณ์ยอดขายที่ต่ำกว่าคาด) ส่งผลให้ ดัชนีหุ้นเทคฯ Nasdaq ปรับตัวลง -0.64% ส่วน ดัชนี S&P500 ปิดตลาด -0.46%

ทางฝั่งตลาดหุ้นยุโรป ดัชนี STOXX600 ปรับตัวลดลงต่อเนื่อง -0.64% กดดันโดยแรงเทขายหุ้นกลุ่มเทคฯ และหุ้นสไตล์ Growth อาทิ SAP -3.1%, LVMH -2.8% นอกจากนี้ รายงานผลประกอบการของหลายบริษัทที่ออกมาแย่กว่าคาด ก็มีส่วนกดดันตลาดหุ้นยุโรปเพิ่มเติม เช่น Adyen -18%, Nestle -2.0%

ในฝั่งตลาดบอนด์ บอนด์ยีลด์ 10 ปี สหรัฐฯ ปรับตัวขึ้นทะลุระดับ 4.70% หลังผู้เล่นในตลาดต่างกังวลแนวโน้มดอกเบี้ยเฟด จากรายงานดัชนี PCE (และ Core PCE) ในรายงาน GDP ไตรมาสแรกของปีนี้ ที่ออกมาสูงกว่าคาด สะท้อนว่า อัตราเงินเฟ้อของสหรัฐฯ อาจชะลอตัวลงได้ช้ากว่าคาดและเสี่ยงที่จะทำให้เฟดต้องใช้นโยบายการเงินที่เข้มงวดได้นานขึ้น ซึ่งภาพดังกล่าวก็สอดคล้องกับมุมมองที่เราประเมินว่า บอนด์ยีลด์ 10 ปี สหรัฐฯ เสี่ยงทดสอบโซน 4.70% หากผู้เล่นในตลาดกังวลแนวโน้มดอกเบี้ยเฟดมากขึ้น และในวันนี้ บอนด์ยีลด์ 10 ปี สหรัฐฯ ก็ยังมีโอกาสปรับตัวขึ้นต่อได้เช่นกัน หากรายงานอัตราเงินเฟ้อ PCE (โดยเฉพาะ Core PCE) เดือนมีนาคม ออกมาสูงกว่าคาด อย่างไรก็ดี เราคงมองว่า บอนด์ 10 ปี สหรัฐฯ นั้นมีความน่าสนใจในทุกจังหวะการปรับตัวขึ้น (เน้นกลยุทธ์ทยอย Buy on Dip) โดยมี Risk-Reward ที่คุ้มค่ามากขึ้น

ทางด้านตลาดค่าเงิน เงินดอลลาร์เคลื่อนไหวผันผวนในกรอบ sideways โดยมีจังหวะแข็งค่าขึ้นบ้าง ตามการปรับตัวขึ้นของบอนด์ยีลด์ 10 ปี สหรัฐฯ ที่ได้แรงหนุนจากความกังวลแนวโน้มดอกเบี้ยเฟด ทว่าผู้เล่นในตลาดบางส่วนก็ทยอยขายทำกำไรสถานะ Long USD (มองเงินดอลลาร์แข็งค่า) ออกมาบ้าง ทำให้ เงินดอลลาร์พลิกกลับมาย่อตัวลง และโดยรวมดัชนีเงินดอลลาร์ (DXY) ยังคงแกว่งตัวแถวโซน 105.6 จุด (แกว่งตัวในกรอบ 105.5-106.0 จุด)

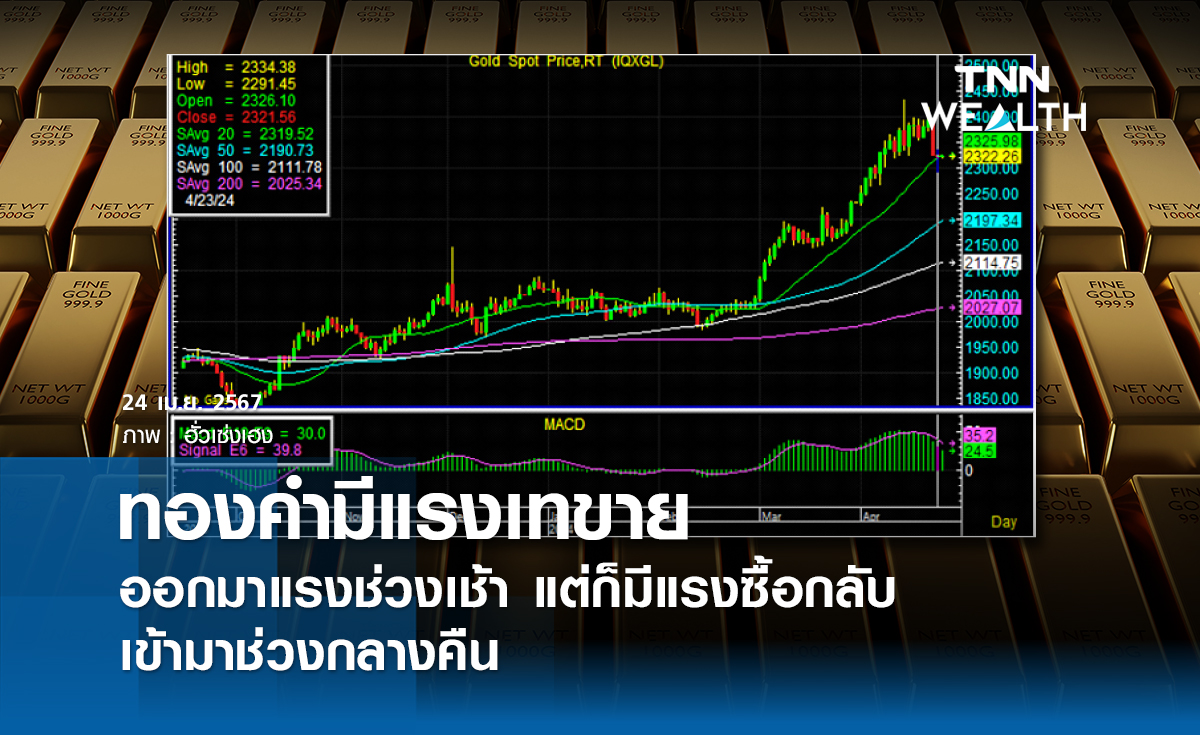

ในส่วนของราคาทองคำ จังหวะการปรับตัวขึ้นของทั้งเงินดอลลาร์และบอนด์ยีลด์ 10 ปี สหรัฐฯ ได้กดดันให้ ราคาทองคำ (สัญญาทองคำตลาด COMEX ส่งมอบเดือน มิ.ย.) ย่อตัวลงหลุดโซน 2,330 ดอลลาร์ต่อออนซ์ ก่อนที่ราคาทองคำจะรีบาวด์ขึ้นสู่โซน 2,350 ดอลลาร์ต่อออนซ์ ตามภาวะปิดรับความเสี่ยงของตลาดหุ้นสหรัฐฯ และยุโรป ซึ่งการรีบาวด์ขึ้นดังกล่าวก็ของราคาทองคำก็ทำให้ผู้เล่นในตลาดบางส่วนทยอยขายทำกำไรทองคำออกมาบ้าง ทำให้ราคาทองคำย่อลงเล็กน้อยและแกว่งตัวแถวโซน 2,340 ดอลลาร์ต่อออนซ์ ทั้งนี้โฟลว์ธุรกรรมขายทำกำไรทองคำดังกล่าวก็มีส่วนช่วยชะลอการอ่อนค่าของเงินบาท

สำหรับวันนี้ ไฮไลท์สำคัญจะอยู่ที่ รายงานอัตราเงินเฟ้อ PCE สหรัฐฯ ในเดือนมีนาคม (รายงานในช่วง 19.30 น. ตามเวลาประเทศไทย) ซึ่งหากออกมาสูงกว่าคาด ก็จะยิ่งทำให้ผู้เล่นในตลาดกังวลแนวโน้มดอกเบี้ยเฟดมากขึ้น ส่งผลให้ เงินดอลลาร์และบอนด์ยีลด์ 10 ปี สหรัฐฯ อาจปรับตัวสูงขึ้นต่อได้ไม่ยาก

นอกจากนี้ อีกไฮไลท์สำคัญที่ควรจับตาอย่างใกล้ชิด คือ ผลการประชุมธนาคารกลางญี่ปุ่น (BOJ) ซึ่งจะทราบผลการประชุมในช่วงราว 10.00 น. ตามเวลาประเทศไทย และจะมีการแถลงต่อสื่อมวลชน โดยผู้ว่าฯ BOJ ในช่วง 13.30 น. โดยในการประชุม BOJ ครั้งนี้ เราคาดว่า BOJ อาจคงอัตราดอกเบี้ยนโยบายไว้ตามเดิม ทว่าต้องจับตาการปรับแผนการเข้าซื้อพันธบัตรรัฐบาลของ BOJ ซึ่งอาจเป็นการส่งสัญญาณพร้อมใช้นโยบายการเงินที่เข้มงวดมากขึ้นได้ อีกทั้งต้องจับตาคาดการณ์เศรษฐกิจใหม่ของ BOJ ที่จะช่วยสะท้อนแนวโน้มนโยบายการเงินในอนาคต เช่น หาก BOJ ปรับคาดการณ์อัตราเงินเฟ้อสูงขึ้น ก็อาจสะท้อนว่า BOJ มีโอกาสทยอยขึ้นดอกเบี้ยต่อได้

ที่สำคัญ ต้องระวังการเข้าแทรกแซงค่าเงินเยนญี่ปุ่นของทางการญี่ปุ่น หลังเงินเยนได้อ่อนค่าทะลุโซน 155 เยนต่อดอลลาร์ ซึ่งทางการญี่ปุ่นอาจใช้จังหวะในช่วงการประชุม BOJ เพื่อเข้าแทรกแซงได้ หรือ อาจรอในช่วงตลาดรับรู้รายงานอัตราเงินเฟ้อ PCE สหรัฐฯ ก็ได้เช่นกัน และในฝั่งไทย ผู้เล่นในตลาดจะรอติดตาม รายงานยอดการส่งออกและนำเข้าของไทยในเดือนมีนาคม ซึ่งคาดว่า ยอดการส่งออกยังมีแนวโน้มขยายตัวได้ต่อเนื่อง

สำหรับ แนวโน้มของค่าเงินบาท เราประเมินว่า เงินบาทมีแนวโน้มผันผวนสูงในช่วงตลาดทยอยรับรู้ผลการประชุม BOJ ไปจนถึงช่วงตลาดทยอยรับรู้รายงานอัตราเงินเฟ้อ PCE สหรัฐฯ โดยต้องระวังการเข้าแทรกแซงค่าเงินเยนของทางการญี่ปุ่น ที่สถิติในอดีต เราพบว่า การเข้าแทรกแซงดังกล่าวมักจะทำให้ เงินเยนญี่ปุ่นแข็งค่าขึ้นอย่างรวดเร็วในระยะสั้น ราว +3% เป็นอย่างน้อย ซึ่งหากเกิดขึ้นจริงก็อาจทำให้เงินดอลลาร์ผันผวนอ่อนค่าลงบ้าง และช่วยให้เงินบาทอาจแข็งค่าหลุดโซน 37 บาทต่อดอลลาร์ ได้ไม่ยาก

อย่างไรก็ดี เราคงมองว่า ปัจจัยกดดันเงินบาทฝั่งอ่อนค่ายังคงมีอยู่ ทำให้เงินบาทอาจยังติดโซนแนวรับ 36.80 บาทต่อดอลลาร์ (แนวรับถัดไป 36.60 บาทต่อดอลลาร์) และหากไม่มีการเข้าแทรกแซงเกิดขึ้น อีกทั้ง BOJ ก็ไม่ได้ส่งสัญญาณพร้อมใช้นโยบายการเงินที่เข้มงวดเพิ่มเติม เราคาดว่า เงินเยนญี่ปุ่นก็เสี่ยงที่จะผันผวนอ่อนค่าต่อ หนุนให้เงินดอลลาร์แข็งค่าขึ้น ซึ่งถ้าหากเงินดอลลาร์ได้แรงหนุนเพิ่มเติม จากรายงานอัตราเงินเฟ้อ PCE ที่อาจจะออกมาสูงกว่าคาด ก็จะยิ่งทำให้เงินบาทเสี่ยงอ่อนค่าทดสอบโซน 37.15-37.25 บาทต่อดอลลาร์ ได้เช่นกัน และหากเงินบาทอ่อนค่าทะลุโซนดังกล่าวได้ ระดับ 37.50 บาทต่อดอลลาร์ ก็จะเป็นแนวต้านถัดไป

อย่างไรก็ตาม ต้องรอจับตาฟันด์โฟลว์นักลงทุนต่างชาติ ว่าจะทยอยเข้าซื้อสินทรัพย์ไทยเพิ่มเติมหรือไม่ เพราะหากนักลงทุนต่างชาติยังคงทยอยเข้าซื้อสินทรัพย์ไทย ก็อาจช่วยชะลอการอ่อนค่าของเงินบาทได้บ้าง อีกทั้ง ผู้เล่นในตลาดบางส่วนก็อาจรอทยอยขายเงินดอลลาร์ หรือขายทำกำไรสถานะ Short THB ในช่วงโซนแนวต้านดังกล่าวเช่นกัน

เรามองว่า เงินบาทยังคงเคลื่อนไหวผันผวนสูง ท่ามกลางการเปลี่ยนแปลงไปมาของปัจจัยที่ส่งผลกระทบต่อทิศทางค่าเงินบาท ทำให้ผู้เล่นในตลาดควรใช้กลยุทธ์ในการปิดความเสี่ยงที่หลากหลายมากขึ้น ทั้งการใช้เครื่องมือเช่น Options หรือ สกุลเงินท้องถิ่น ซึ่งจะช่วยเพิ่มประสิทธิภาพในการปิดความเสี่ยงจากอัตราแลกเปลี่ยน

ภาพจาก: TNN ONLINE

ข่าวแนะนำ

-

ระวังเกิดแรงเทขายทองคำ

- 22/4/67